短线或将企稳 沪锌再度上涨

摘要:货币政策上后续预期还有较大的宽松空间;财政政策上,积极推进简政放权,降低税负支撑实体经济,稳步上马基建项目,对外推动“一带一路”战略释放过剩产能,房地产刺激政策频出,预示着经济刺激力度正在逐步加大。因此,尽管锌市基本面疲软限制走高,但宏观因素则起到支撑作用。锌价短期底部有望夯实,中长期将开启周期性反弹。

一、5 月沪伦锌市场走势回顾

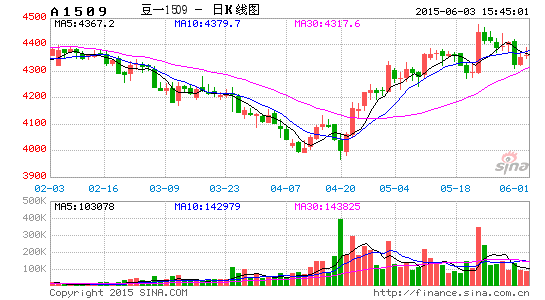

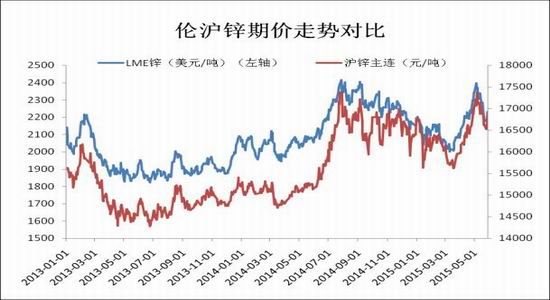

5 月份期锌(16335, -150.00, -0.91%)处于对 3 月底以来急涨行情的修复过程。基本面没有明显改善,加之市场对于宏观政策刺激的炒作暂时告一段落,以及美元指数的反弹,都助推期锌出现调整。但短期整理难改长期向上,5 月底开始出现企稳迹象。截至 5 月 28 日,沪锌主力合约报 16835 元/吨,月度跌 0.97%;截至 5 月 28 日,LME 锌 3 月电子盘报 2233 美元/吨,月度大跌 4.61%;沪锌主力与伦锌的比值为 7.54,较上月底的 7.26 大幅提升,重回年内高位。

现货方面,5 月份上海金属网 0#锌现货延续贴水状态,但较 4 月份有所收窄。截止 5 月 28 日0#锌现货贴水 108 元/吨,4 月底贴水为 156.5 元/吨。5 月份现货价格随期货价格出现调整,但贴水得到改善,预示着在供应偏紧和需求略微改善的情况下,供需情况有所向好。

图 1, 资料来源:瑞达期货 ,数据来源:LME、上海期货交易所

图 2, 资料来源:瑞达期货 ,数据来源:上海金属网

二、基本面分析

(一)锌精矿供应

2015 年 4 月全国锌矿供应继续低迷。根据国家统计局数据,4 月份全国锌矿产量为 42.7 吨,同比下滑 6.85%;前 4 个月累计锌矿产量为 135.43 吨,同比下滑 10.55%,减产速度达到 2010 年来的顶峰。矿企的生存状态并没有改善,根据国家统计局数据,2015 年前 3 个月全年国内铅锌矿采选主 营业务收入累计 2158513.1 亿元,累计同比减少 10.14%;同期累计利润为 171305.9 亿元,同比下滑26.89%。营收和利润双双再度下滑,铅锌矿采选企业尚未脱离困境,预示着后市铅锌矿供应仍将保持低迷。

图 3, 资料来源:瑞达期货 ,数据来源:国家统计局

图 4, 资料来源:瑞达期货 ,数据来源:国家统计局

(二)精炼锌产出

从精炼锌的产出情况看,根据国家统计局数据,2015 年 4 月精炼锌产量 52.17 万吨,同比增长12.27%;前 4 月精炼锌累计产量 198.18 万吨,较去年同期增长 13.59%,连续 2 个月小幅回落。整体上看国内精炼锌产出还是保持比较稳定。根据 SMM 的调研,4 月主要锌冶炼厂开工率为 78.42%,较上个月 75.44%的开工率小幅上升。而亚洲金属网对国内 36 家年产能在 4 万吨以上的锌冶炼厂进行统计的结果显示,2015 年 4 月中国主要锌冶炼厂开工率为 78.1%,较 3 月份的 77.79%小幅回升。冶炼厂库存方面的数据则出现下滑。亚洲金属网对国内 34 家锌冶炼厂进行库存统计,结果显示,2015 年 4 月底锌冶炼厂的锌锭及锌合金库存量环比下滑 26.1%。开工率增加同时冶炼厂库存下滑,释放出较为乐观的信号,预示着下游需求可能正在产生积极变化。不过从上文我们也可以看到,原矿供应紧张的情况可能延续,意味着锌冶炼产出高速增长受到限制,产出或将维持温和增长。

图 5, 资料来源:瑞达期货 ,数据来源:国家统计局

(三)初级消费领域

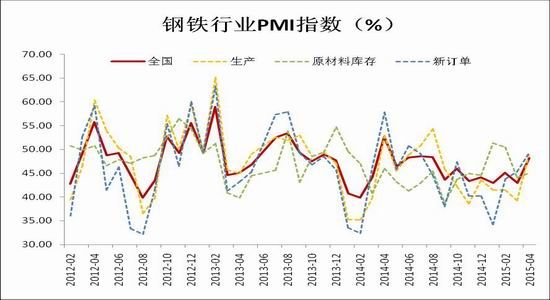

镀锌钢板和镀锌钢管是精炼锌最重要的初级消费领域,钢铁行业的情况在一定程度上间接反映精炼锌的需求。2015 年 4 月份钢铁行业 PMI 指数为 48.2%,较上月反弹 5.2 个百分点,创近 8 个月以来新高,但已连续 12 个月处于 50%的荣枯线下方。随着货币宽松、基建、地产稳增长政策频出,宽松刺激预期加大,钢材(2339, -24.00, -1.02%)需求料将继续回暖,钢价有望回升。本月亚洲金属网对国内 16 家压铸锌合金工厂进行调查统计,结果显示,2015 年 4 月压铸锌合金工厂开工率约为 40.2% ,较 3 月份的 40.03%大幅上涨。而根据 SMM 的调研,4 月压铸锌合金企业开工率为 60%左右,比上个月的 56.5%有所提升。从几组数据上可以看到,镀锌板需求正在出现积极的改善,随着宏观政策累积效应的不断显现,下游需求将逐渐回暖,有利于提振锌市需求好转。

图 6, 资料来源:瑞达期货 ,数据来源:Wind 数据库

(五)终端消费领域

车市方面,根据中国汽车工业协会公布的数据,2015 年 4 月份汽车产量 2079700 辆,同比上升0.6%;销量 1994500 辆,同比下跌 0.5%。4 月份中国汽车产销双双下滑,库存情况稍微好转,但仍处处于警戒线水平以上。根据中国汽车流通协会发布的“中国汽车经销商库存预警指数调查”显示,2015 年 4 月库存预警指数为 60.5%,同比下降 7.0 个百分点。国内车市现状不温不火,基本上保持平稳的发展,后市依靠国内宏观政策的刺激,增速有望维持。另一个发动机是出口方面,有望借助一带一路和亚投行推动出口实现新突破。今年中国汽车市场维持 7%增速的目标仍有较大的希望可以实现。

房地产方面,根据统计局的数据,2015 年 4 月房地产开发景气指数为 92.56,比上月回落 0.55点,连续 5 个月下跌,再创新低;1-4 月全国房地产开发投资 23669.04 亿元,同比名义增长 6%,增速再创下 2009 下半年以来新低;新屋开工方面,前 4 个月我国新屋开工面积 35756.09 万平方米,同比下滑 17.3%。从各项数据上看,国内房地产投资增速下滑,新屋开工持续萎缩,房地产行业仍在艰难运行。不过随着国内各项房地产刺激政策的出台,触底的迹象开始显现。根据国家统计局公布的“2015 年 4 月份 70 个大中城市住宅销售价格变动情况”显示,4 月份一线城市房价全面反弹,70 个大中城市房价环比上涨的个数继续增加,楼市出现回暖。但需要注意的是,但城市间分化仍然明显,房价上涨主要集中在一线城市和少数二线城市。对于房地产后市的走势,我们持有谨慎乐观的态度。

图 7, 资料来源:瑞达期货 ,数据来源:国家统计局

图8, 资料来源:瑞达期货 ,数据来源:国家统计局

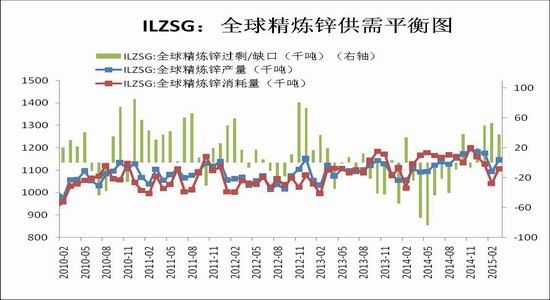

(六)全球供需平衡

根据国际铅锌研究小组(ILZSG)发布的报告显现,全球 3 月锌产量为 114.41 万吨,当月全球精炼锌需求量为 110.66 万吨,当月供应过剩 3.75 万吨,过剩量较上个月收窄。3 月份中国步出春节节假周期,全球锌供需量都出现回升。供需平衡出现改善,但整体上仍处在供应过剩的状态,预示中国的需求可能还未明显复苏。不过现在一个更重要的背景是中国正处在政策宽松周期,不管是财务政策还是货币政策,都有愈加积极的倾向。全球锌供需状况可能将随着中国需求刺激加强而不断改善,利于支撑锌价的平稳回升。

图 9, 资料来源:瑞达期货 ,数据来源:ILZSG

(六)全球库存分析

5 月份两市库存继续延续内升外降的格局。截至 2015 年 5 月 22 日,上期所锌库存报 194728 吨,较上个月增加 37536 吨(23.88%)。LME 库存方面,截至 5 月 28 日,LME 精炼锌库存报 456650 吨,较上个月月底下降 24725 吨(5.14%)。两市显性库存总量回升,主要受到国内需求不振影响,也反映了经济下行压力依然较大。下半年料将有更多宏观政策继续出台以托底经济,直接将对基本金属构成支撑。

图 10, 资料来源:瑞达期货 ,数据来源:上期所、LME

三、行情展望

供需两弱用来形容现在的锌市是比较合适的。不过市场现在关注更多的是,在经济下滑压力严峻的背景下,国内后续还将出台的多大力度的刺激政策。从货币政策上看,继去年 11 月 22 日以来,中国央行[微博]三次降息两次降准,后续预期还有较大的宽松空间;从财政政策上看,积极推进简政放权,降低税负支撑实体经济,稳步上马基建项目,对外推动“一带一路”战略释放过剩产能,房地产刺激政策频出,凡此种种都在预示着经济刺激力度正在逐步加大。因此,回到锌市影响因素上面来,基本面疲软限制走高,但宏观因素则起到支撑作用。锌价短期正面临着夯实底部的过程,不过中长期有望开启周期性反弹。从技术面上看,沪锌主力合约经历一波始于 3 月下旬的大幅涨势之后,面临前期高点附近受阻回落,目前尚处调整阶段。但鉴于对政策支撑下的基本面和宏观经济改善有乐观预期,预计沪锌在经历短暂的回调整固之后,后市将开启周期性上涨行情。操作上建议沪锌 1508 合约在 16500-16600元/吨择机介入多单,未来一个月或有望重新回到 17300 元/吨上方。