欧美经济各异 宽松环境不改

美国二季度经济开局差强人意,制造业扩张速度放缓,内需疲弱,出口不甚理想,核心通胀水平则有企稳态势,房地产市场和就业市场回暖势头不改。美联储加息决心坚定,计划几年内逐步上调利率至正常水平,首次加息时点视经济数据而定,今年 9 月份加息概率高。

欧元区经济继续回暖并有加快迹象,制造业扩张速度加快,物价水平持续改善,通缩风险有所缓解,经济前景乐观。欧洲央行[微博]对 QE 初期效果感到满意,一致认为需要坚定执行 QE 直至 2016 年 9月底,目前没有必要调整货币政策立场。

二季度初日本经济继续复苏,工业产出及订单显现温和增长迹象,就业市场稳步接近全面就业状态,但内需较为疲弱,通胀水平大幅下滑,出口仍然疲软。日本央行已料到近期通胀水平会大幅下滑,但对长期的通胀预期看好,尚无进一步宽松打算。

澳大利亚延续低速增长态势,就业市场改善之路较为艰难,通胀下滑无起色,内外需较较为疲弱,房地产市场依旧火热。为助力经济,澳联储 5 月再度降息,利率水平降至半个多世纪低位。考虑到中国经济下行的扰动,未来还有宽松空间。

一、美国经济

今年一季度美国 GDP 年化初值环比仅增长 0.2%,不仅低于预期,也大大低于去年第四季度 2.2%的环比增速。纵观历年美国 GDP 数据,一季度数据往往在年内四个季度中增速处于低位,今年有如此表现尚属于正常波动范围。然而由于一季度经济欠佳并非完全由天气原因所致,因而美国二季度经济开局未能如预期显著改善。4 月份美国制造业扩张速度放缓,内需疲弱,出口不甚理想,核心通胀水平有企稳态势,房地产市场和就业市场回暖势头不改。

(一)制造业扩张减速,内需疲弱

今年 4 月美国制造业表现参差不齐,较一季度并没有显著的改善迹象。订单方面,4 月耐用品订单经季调后环比下降 0.5%,与预期相符,扣除飞机和国防设备后的核心资本货物订单环比增长 1%,大好于预期,显示企业投资明显回升。然而产出增长却停滞不前,4 月工业产出经季调后环比下降0.3%,连续第五个月下滑,分项数据中,制造业产出环比零增长,不包括汽车在内的制造业产出下降 0.1%,矿业和公用事业产出均有所下滑,且产能利用率也较 3 月下降。领先指标也显示,4 月 ISM制造业 PMI 维持了 2013 年 5 月以来的最差表现,5 月 Markit 制造业 PMI 初值下降至 53.8 点,连续两个月下降,并创 2014 年 1 月来最低,新订单、产出及就业分项均下滑,显示制造业扩张速度可能进一步放缓。

作为构成美国 GDP 总量七成左右的消费数据,在 4 月份表现也不佳。美国 4 月零售销售环比同比增 0.9%,创 2009 年 11 月以来最差表现,扣除汽车后环比增长 0.1%,扣除汽车与汽油后环比增长0.2%,均不及预期。同时,消费者对经济信心也变得疲弱,5 月密歇根大学消费者信心指数初值下降至七个月以来的最低值。

(二)房市和就业市场继续改善

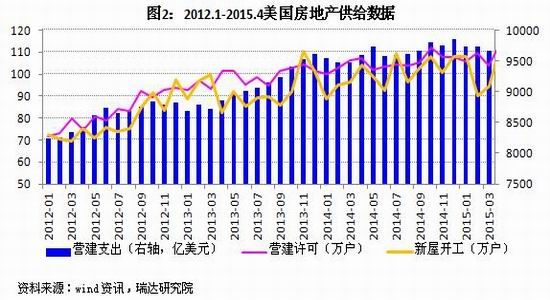

延续一季度的温和增长态势,美国房地产市场在今年 4 月表现乐观。房屋需求数据显示,美国4 月房屋销售总量为 555.7 万户,较 3 月下降 13.7 万户,但销量下降并未购买热情减退所致,而是因为供应不足致使成屋销售总数年化仅有 504 万户,大不及预期,新屋销售总数年化则大幅攀升至51.7 万户。同时,4 月 NAR 成屋签售指数环比上涨 3.4%,同比大增 13.4%,显示房屋需求旺盛。房屋供给方面,4 月新屋开工量与营建许可量均大幅反弹,其中季调后新屋开工年化总数环比增长20.2%至 113.5 万套,创下近八年新高,营建许可环比增长逾 10%至 114.3 万套,创下自 2008 年 6月以来新高。在需求的推动下,3 月房价持续上扬,S&P/CS20 座大城市季调后房价指数环比上涨0.93%,同比增幅 5.03%,创去年 8 月以来最大涨幅。此外,建筑商对楼市前景仍然乐观,5 月 NAHB住房营建商信心指数虽下降两点至 54,但仍维持在 50 以上。伴随着逐步改善的劳动力市场、低房贷利率、强劲的消费者信心,美国房市改善步伐有望加快。

图 2 为 2012 年以来美国营建支出、营建许可及新屋开工数据情况,可以看出 2012 年 1 月以来此三项数据震荡上行,至 2014 年底营建许可及新屋开工数已经达到金融危机前的水平。今年一季度 ,因天气原因,新屋开工量出现较大下滑,营建支出额也有小幅回落, 4 月份新屋开工与营建许可大幅增长,说明房屋供给仍然活跃。

图 3 为 2012 年以来美国房屋销售总量(成屋销售和新屋销售加总)与 S&P/CS20 座大城市房价指数数据情况。可以看出,房屋销售总量在今年 1 月明显回落,之后显著回升,房价自 2013 年 5 月起增速放缓,去年四季度至今放缓趋势有触底小幅反弹迹象。

就业市场在 4 月继续得到改善。4 月份,美国新增非农就业人口 22.3 万人,重新站上 20 万大关,且失业率降至 5.4%,创下 7 年新低,平均时薪同比增长 2.2%,也好于预期。虽然衡量就业市场整体表现的就业市场状况指数(LMCI)录得-1.9,为 3 年来最低,与 3 月份相差无几,但该数据事后修正的幅度往往较大,在终值没有出现之前还不能推翻就业市场改善的推论。同时,截止 5 月 23日,五月份每周初请失业金人数均维持在 30 万以下,已连续十二周低于 30 万人,意味着美国就业市场持续改善的趋势并没有改变。此外,美国 4 月 ISM 非制造业 PMI 超预期升至 2014 年 11 月来最高水平,其中就业分项指数创下六个月来最高水平,非制造业的加速扩张,也将会提供更多的就业岗位,保障劳动市场继续改善。

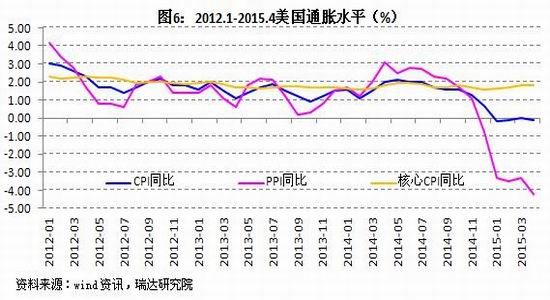

(三)核心通胀水平企稳

受能源价格影响,美国 4 月整体通胀水平没有太大起色,但扣除能源和食品后的核心物价环比增幅却好过预期。数据显示,美国 4 月 PPI 继续下滑,同比降幅扩大至 1.3%,创五年最大降幅,核心 PPI 同比上升 0.8%,不及预期和前值;4 月 CPI 同比降 0.2%,环比增 0.1%,均符合预期;4 月核心 CPI 则同比增 1.8%,环比增 0.3%,均好于前值和预期,环比增幅还创下 2013 年 1 月以来最大。就业市场改善带来的消费需求以及房价持续上扬的趋势,将有助于通胀水平尽快迈向美联储的目标。

(四)首次加息视数据而定,加息为大趋势

美联储在 4 月底议息会议声明中称,美国经济增速放缓只是因暂时性因素所致,加息时点将依据经济数据而定。此次会议的会议纪要显示,许多委员认为目前的美国经济不足以保证美联储在 6月份议息会议上开始加息,而且已经意识到经济前景不确定性升温,对希腊金融问题等海外风险忧心忡忡。从纪要的论调看,基本否认了 6 月议息会议就开始加息的可能。关于哪个时点加息,联储内部争议仍然较大,一向鸽派的芝加哥联储主席埃文斯支持明年年初再加息,而旧金山联储主席威廉姆斯和里士满联储主席莱克认为应该尽早加息,多数官员均认可应依数据而定。随着参差不齐的经济数据出炉,在市场对美联储加息延后的猜想中,美联储主席耶伦一反常态,在公开场合表示,她认为美国经济将反弹,如果未来经济走势与预期一致,今年某个时候加息是合适的,如果等到通胀和就业都提升至美联储目标水平时候再加息,会有经济过热的风险。耶伦还称因就业市场和通胀还未达目标水平,首次加息后,美联储将逐步谨慎收紧货币政策。与之相呼应,美联储主席也表示,美联储在近几年中将会逐步加息,利率水平会在 2017-2018 年回升至正常水平,市场不应过分关注首次加息的时点。美联储两位重要人物的表态亮明了美联储加息的决心,也暗示着今年加息将是大概率事件。依据我们此前的分析,美国二季度数据通常要在 7 月甚至 8 月份才能全部获悉,考虑到美联储 FOMC 议息会议的时间,最早会在 7 月议息会议上加息,但 9 月份加息的概率更高。如果接下来的时间里经济数据表现良好,9 月加息的阻力将大大减小。

二、欧元区经济

今年一季度欧元区 GDP 初值环比增长 0.4%,同比增长 1%,均符合预期,并较上季度有所加速。这是 2011 年一季度以来欧元区经济增速首次超过英美两国,而且一季度区内四大经济体 2010 年上半年以来首次集体增长。其中西班牙 GDP 环比增长 0.9%,法国增长 0.6%,德国和意大利均增长 0.3%。从四月份已经公布的各项经济指标看,二季度初欧元区经济继续回暖,且有加快迹象。

(一)制造业扩张继续加速

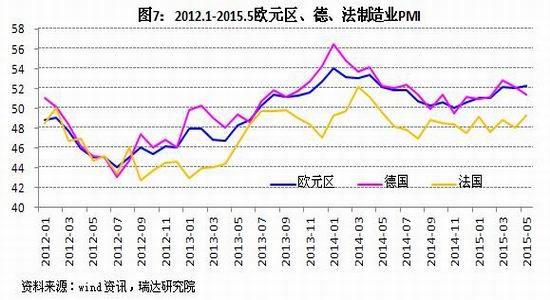

今年以来欧元区制造业扩张保持了较高的速度,二季度初数据较一季度更优。欧元区 5 月制造业 PMI 初值 52.3,创 13 个月新高,高于预期和前值,制造业扩张加速。德国和法国制造业表现分化情况减小,德国 5 月制造业 PMI 初值为 51.4,创 3 个月新低,不及预期但好于前值,法国 5 月制造业 PMI 初值为 49.3,创近 12 个月的最高水平,高于预期和前值。于此同时,欧元区几年的低经济增长使得企业和家庭不太愿意承受风险进行长期投资,今年 3 月份欧元区营建产出环比增长了0.8%,为自去年一季度以来营建产出首次实现环比正增长,说明企业和家庭有准备摆脱谨慎策略的迹象。制造业 PMI 数据与经济增速数据表现切合度高,该数据的日益强劲也预示着欧元区经济复苏步伐逐步加快,如果还能有成员国结构性改革助力,欧元区经济将有更大的增长空间。

图 7 为 2010 年 1 月至 2015 年 5 月欧元区、德国及法国的制造业 PMI 值,可以看出今年 1 月以来,欧元区制造业 PMI 呈上升趋势,4 月份法国与德国之间指标差距较 3 月缩小,整体上看,欧元区制造业扩张速度加快。

(二)通缩恶化风险减小

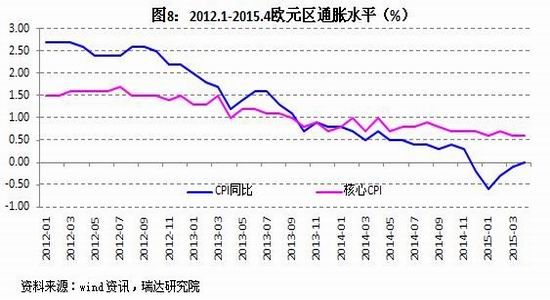

欧元区 4 月物价水平持续改善,通缩风险有所缓解。数据显示,欧元区 4 月 CPI 同比零增长,连续三个月好转,也结束了四个月处于负值的境地,,核心 CPI(剔除能源、食品及烟酒)同比升 0.6%,符合预期与前值。同时,欧元区 3 月 PPI 同比降幅放缓至 2.3%,好于前值的下降 2.8%,环比上升0.2%,为连续第二个月录得增长。作为欧元区第一大国,德国 4 月 CPI 同比初值超预期增长 0.3%,为连续第二个月录得正值;4 月 PPI 环比上升 0.1%,同比跌幅收窄至 1.5%。通胀数据说明,欧元区通缩风险进一步恶化的风险减小。

图 8 为 2012 年以来欧元区物价水平情况,可以看出今年 2 月来欧元区 CPI 同比持续反弹,核心CPI 也停止了继续恶化的趋势。

(三)坚定不移实施 QE

今年以来,在原油(59.63, -0.01, -0.02%)价格低迷、欧元走弱以及欧洲央行量化宽松政策的推动下,欧元区经济日益转好,且经济前景被看好。5 月 5 日欧盟委员会在其发布的报告中同时上调了欧元区 19 国今年的 GDP增速及通胀预期 0.2 个百分点至 1.5%、0.1%,并将 2016 年 CPI 同比上调至 1.5%。相比去年屡次下调经济预期,本次欧盟委员会上调经济预期传达的信息非常重要。欧盟委员会认为欧央行 QE 对经济和金融系统影响显著,也将继续执行下去。然而,经济的逐步好转,令市场对欧洲央行会不会缩减QE 规模心有疑虑。对此,欧洲央行 5 月 21 日在公布的 4 月政策会议纪要中表明,委员们对 QE 的初期效果感到满意,一致认为需要坚定执行 QE,无论如何都会执行资产购买直至 2016 年 9 月底,直至通胀路径出现持续调整,且没有必要考虑调整货币政策立场。可以看出,正是经济日益转好的事实,坚定了欧洲央行执行 QE 的决心。

三、日本:通胀大幅下滑 宽松力度暂不加大

日本一季度经济温和增长,实际 GDP 环比初值增长 2.4%,比去年四季度 1.5%的增速相比明显加快。二季度初,日本经济继续复苏,工业产出及订单显现温和增长迹象,薪资情况良好,就业市场稳步接近全面就业状态,但内需较为疲弱,通胀水平大幅下滑,出口仍然疲软。工业订单和产出方面,4 月工业产出环比上升 1%,连续两个月好于预期,且均较前值有大幅好转,3 月季调后核心机械订单环比增长 2.9%至 8694 亿日元,大大高于 2 月份时的 1.4%。就业方面,4 月季调后失业率降至 3.3%,为 1997 年 3 月以来的最低值,求才求职比升至 1.17,创下二十多年来的最佳水平。物价方面,日本 4 月全国 CPI 同比仅增长 0.6%,扣除食品和能源后的核心核心 CPI 同比增长 0.4%,均较前值大幅下滑;4 月 PPI 同比大降 2.1%,为 2013 年 4 月以来首次跌入负值。消费需求方面,3 月零售销售环比大降了 1.9%,4 月该数据环比仅上升 0.4%,不及预期。对外贸易方面,受能源价格低迷进口额大幅下滑影响,4 月经季调后日本商品贸易逆差 534 亿日元,大幅好于预期。受同样因素影 响,3 月份日本商品贸易曾实现了 2012 年 6 月以来首次顺差。5 月份日元进一步贬值,贸易条件进一步改善,在能源价格没有起色的情况下,贸易逆差规模有望保持在低位。

自去年 10 月底宣布加大购债规模后,至今年 5 月日本央行未有新的动作。日本央行 5 月 22 日结束的议息会议维持了宽松刺激规模不变,并决定继续以每年 80 万亿日元的速度扩大基础货币。该央行在声明中同时上修了对日本经济和对民间消费的评估,称日本经济继续温和复苏,CPI 可能暂时维持在零附近,较为长期的通胀预期将会上升,货币宽松正在发挥预期效果,将继续实行 QQE 直到稳定实现 2%通胀目标,并关注风险并在适当时候调整政策。从声明看,日本央行已经意料到近期通胀水平会大幅下滑的情况,然后还没有新的迹象能够表明通胀会有恶化风险,且对长期的通胀预期也较为看好,暗示日本央行目前没有进一步宽松的打算。

四、澳大利亚:经济低速增长 年内或再降息

澳大利亚延续了低速增长的态势,就业市场改善之路较为艰难,通胀下滑没有起色,内外需较较为疲弱,经济唯一的亮点是房地产行业依旧火热。具体数据显示,就业方面,4 月季调后就业人口减少 0.3 万,差于预期,其中全职就业人口大幅减少 2.2 万,兼职就业人口大增 1.9 万;4 月季调后失业率为 6.2%,较前一个月的 6.1%有所上升。物价方面,澳大利亚一季度 CPI 和 PPI 同比增速双双放缓,CPI 同比增长 1.3%,PPI 同比增长 0.7%。内外需求方面,3 月零售销售环比仅增 0.3%,一季度值环比增 0.7%,不及预期,且 3 月商品及服务贸易逆差扩大至 13.22 亿澳元,也不及预期。房地产方面,受海外投资者追捧,澳大利亚房价上涨力度较大,房屋供需均旺盛,3 月房屋营建许可同比大增 23.6%,较 2 月 14.3%的同比增幅扩大。整体来看,经济低速增长的现状难以改变。

为助力近期表现疲弱的经济,澳联储在 2 月降息之后于 5 月议息会议上再度宣布降息 25 个基点至 2%。此水平为自 20 世纪 50 年代末以来的最低点。澳联储表示,澳洲增长迟滞意味着失业率将进一步上升,非矿业投资复苏的时间点是一个关键风险,且贸易条件预计将进一步下滑,而通胀前景给降息提供了空间,澳元进一步贬值是很有可能且有必要的,降息将促进需求方出现向好的趋势。在季度货币政策声明中,澳联储下调了今年的经济增速、贸易预期以及明年的核心通胀预期,称将继续评估经济前景,并在必要时调整政策。此次会议委员会一致同意不将任何利率前瞻性指引放在声明之中,认为欠缺指引不会限制未来会议行动的空间。这一决定,也暗示澳联储今年有继续放松货币政策的可能。作为与中国经济联系紧密的经济体,中国经济整体下行对澳大利亚冲击较大,年内澳联储有进一步降息的需要,预计还会再降息一次。