粕类依旧偏弱 远期存在变数

策略剖析

整体来看近期南美大豆集中上市以及美豆种植顺利是制约豆类市场的国际因素,而国内下游需求不振进一步加剧这种弱势,近期国内粕类仍将延续弱势运行。未来随着 USDA 对今年美豆产量的进一步调整以及国内季节性需求向好的临近,市场存在转变的可能。

主要观点

一、近期市场依然以弱势为主

1、南美丰产 现货大豆供应充足;

2、美国天气良好 新豆种植进程较快;

3、国内压榨企业利润较高 现货供应充足;

4、养殖亏算延续 下游需求不振。

二、未来改变市场的因素

1、8 月份后 USDA 或将调整美豆产量;

1、 2、下半年“两节”之前季节性需求好转。

一、5 月份粕类行情回顾

近期国内豆粕(2531, -29.00, -1.13%)市场出现了较明显的下跌,回顾市场,该次下跌基本始于美国农业部 5 月份供需预估报告发布之后。该报告预估美豆 2015/16 年度或将再次出现丰产,无论是种植面积还是单产水平,都将维持在历史高位,加之 2014/15 年度庞大的结转库存,2015/16 年度期末库存更是达到了 5 亿蒲式耳的历史高位。同时南美市场本年度的丰产也基本得到确认,从大豆供给端来看市场压力依然较大。另一方面国内市场下游饲料需求依然较差,肉禽类养殖延续了亏损,而蛋禽养殖由于年后加蛋价格下跌,也由之前的盈利进入了较严重的亏损状况。生猪养殖从价格来看出现了一定的反弹,猪粮比也在逐步的接近 6 的水平,但是由于整体存栏依然较低,整体饲料需求受到制约,从生猪养殖的复苏到饲料需求的反弹仍然需要一定的时间。

图 1:大连豆(4173, -91.00, -2.13%)粕指数走势图

数据来源:文华财经

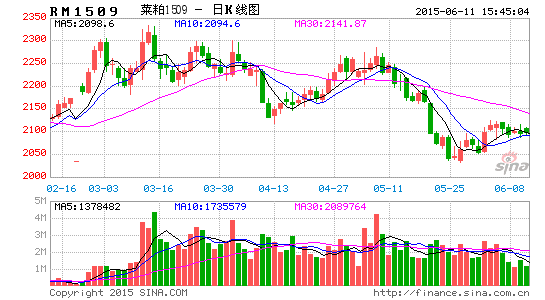

图 2:郑州菜粕(2071, -30.00, -1.43%)指数走势图

数据来源:文华财经

二、未来影响因素

(一)南美丰产 现货大豆供应充足

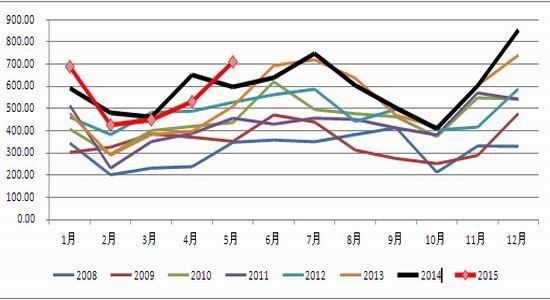

图 3:中国月度大豆进口量(单位:万吨)

资料来源:中国海关

目前来看,南美的丰产基本已成定局,巴西大豆产量基本在 9450 万吨的历史高位;随着阿根廷收获的逐步完成,其大豆产量也逐步调高,该国农业部估计本年度阿根廷大豆产量能达到 5950 万吨的水平。虽然今年前几个月国内大豆到港量相对较低,后期随着南美大豆的集中到港,国内大豆供应将保持充足,目前估计 5 月份进口大豆到港量将超过 700 万吨,随后的 6、7 月大豆到港量也将保持在较高的水平。

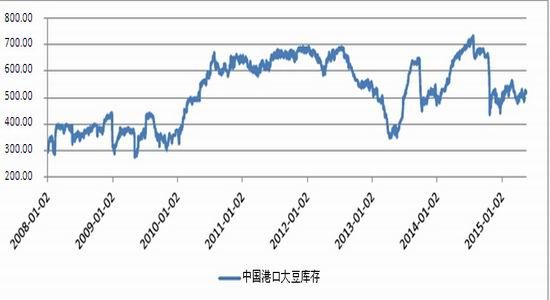

图 4:中国进口大豆港口库存(单位:万吨)

资料来源:Wind

随着到港量的增加,国内大豆的港口库存也在逐渐的增加,虽然近期压榨企业考功率出现了一定的上涨,基本在 50%左右的水平,但是 wind 数据显示,港口库存也从之前的 500 万吨以下逐步增加到近期的 520 万吨左右,后期随着大豆到港量的增加,港口库存仍有一定的上涨空间。

(二)美国天气良好 新豆种植顺利

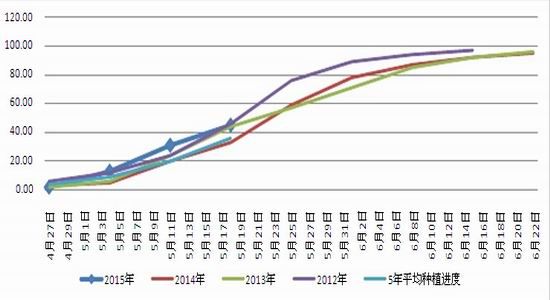

图 5:2015/16 年度美国大豆种植进程

资料来源:USDA

今年由于美国大豆主产区天气条件较好,美豆种植进程相对较快,截止本周已经达到 61%的水平,过去五年均值为 56%。虽然澳大利亚气象局已经确认厄尔尼诺现象的形成,但是现在来看还没有对全球天气带来太大影响, 而且从历史数据来看美国受厄尔尼诺影响有限,所以天气带来的不确定性还没有表现出来,美国新豆市场发展给国际市场带来的更多的是偏空的影响。

(三)国内压榨利润向好 粕类供应充足

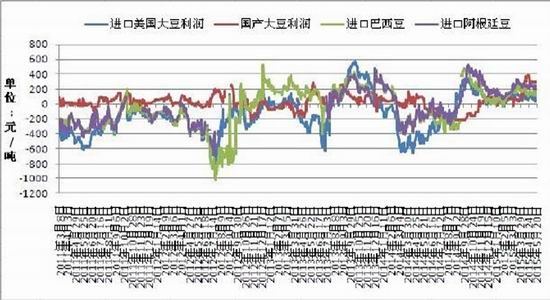

图 6:中国大豆压榨利润走势图(单位:元/吨)

资料来源:天下粮仓

从对国内压榨企业的榨利跟踪来看,目前国内企业依然存在接近 100 元/吨的压榨利润,企业的开工积极性还是相对较高,加之大豆现货供应充足,企业开工较高,豆粕供给相对充足,价格也就受到较大压制。

图 7:2011 年 6 月-2015 年 5 月沿海油厂豆粕未执行合同变化图

资料来源:天下粮仓

目前来看,虽然压榨企业现货销售较差,但是由于有大量未执行合同存在,企业开工相对较高。下游饲料企业的采购也多以执行基差合同为主,很少直接采购现货。这样一来,下游企业也被动的积累了大量的豆粕现货, 而且随着粕类价格的不断下跌,他们基差采购的豆粕也出现亏损,企业经营更加困难,在饲料销售低迷的情况,未来粕类价格仍将面临很大的压力。

(四)养殖延续亏损 下游需求不振

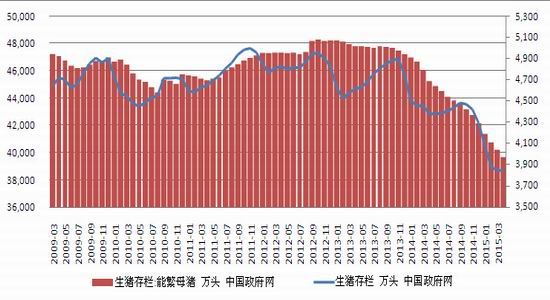

图 8:中国生猪及能繁母猪存栏量(单位:万头)

资料来源:Wind

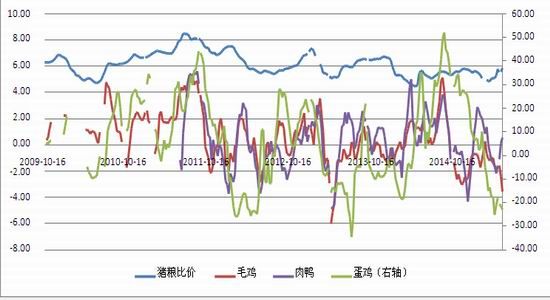

图 9:中国养殖行业养殖利润走势图

资料来源:Wind

国内养殖市场依旧低迷,饲料需相对然较差。从不同类别来看肉禽类养殖延续了亏损,而蛋禽养殖由于年后加蛋价格下跌,也由之前的盈利进入了较严重的亏损状况。生猪养殖从价格来看出现了一定的反弹,猪粮比也在 逐步的接近 6 的水平,但是由于整体存栏依然较低,整体饲料需求受到制约,从生猪养殖的复苏到饲料需求的反弹仍然需要一定的时间。

三、结论

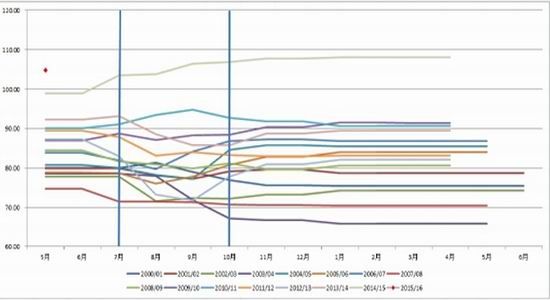

图 10:USDA 预估美豆大豆产量变化图(单位:万吨)

从国际市场来看,南美大豆大量在丰产之后大量上市,从国内未来几个月到港量的增加就可见一斑;同时本年度美国大豆种植面积继续扩大,预计产量将再创历史新高,加之近期美国天气条件良好,种植进程异常顺利,给国际大豆市场带来不小的压力。从国内来看,养殖业亏损严重,虽然生猪养殖有好转的迹象,但更多的是技术层面的超跌反弹,生猪存栏依然较低,饲料需求低迷。整体来看豆粕市场依然在利空因素的主导之下,短期内粕类很难脱离下跌行情。

未来能够结束弱势行情的影响因素主要来自两方面,第一,从历史来看美国农业部从 8 月份以后开始调整美豆产量预估的可能较大,届时市场存在重新选择方向的可能。第二,国内下半年将迎来“十一”和春节两波动物蛋白的需求高峰,季节性需求的好转或将扭转粕类的颓势。结合以上来看,初步估计今年粕类在 8 月份之前很难走出弱势行情,在 8 月份之后市场存在转变的可能